Анализ оборачиваемости оборотных средств.

Движение денежных средств в разрезе инвестиционной деятельности связано с приобретением (реализацией) имущества, имеющего долгосрочное использование (в первую очередь - поступление (выбытие) основных средств и нематериальных активов).

В отличие от других подходов к оценке финансового состояния, анализ движения денежных средств дает возможность сделать более обоснованные выводы о том, в каком объеме и из каких источников были получены поступившие на предприятие денежные средства и каковы основные направления их использования; достаточно ли собственных средств предприятия для осуществления инвестиционной деятельности; чем объясняются расхождения величины полученной прибыли и наличия денежных средств и т.д. Особенности взыскания, взыскание дебиторской задолженности в арбитражном суде.

По данным 3 раздела формы №2 за 1995 год основные поступления предприятия составили поступления от реализации товаров - 32.9 миллиарда рублей из них наличными было получено 17.7 миллиарда рублей. Основными направлениями оттока денежных средств были закупки товаров (сырья), налоговые платежи в бюджет и оплата труда сотрудников предприятия (15.4, 3.7 и 1.9 миллиардов рублей соответственно). Такие источники поступления и направления оттока денежных средств являются характерными для нормально работающего промышленного предприятия. Всего поступлений за 1995 год было больше чем потрачено предприятием на 301 тысячу рублей.

4.4.3. Анализ дебиторской задолженности.

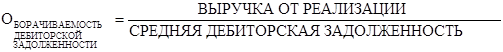

Для оценки оборачиваемости дебиторской задолженности используется следующая группа показателей.

1. Оборачиваемость дебиторской задолженности.

|

|

где:

|

|

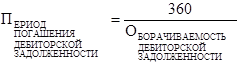

2. Период погашения дебиторской задолженности.

|

|

Следует иметь в виду, что чем больше период просрочки задолженности, тем выше риск её непогашения.

По данным нашего предприятия коэффицент оборачиваемости дебиторской задолженности (К5а) за 1994 год составил 102.56, а за 1995 год 148.36. Средний срок оборота (период погашения) дебиторской задолженности в 1994 году составил 3.56 дня, а в 1995 году 2.46 дня. Это могло быть вызвано тем, что в 1995 году предприятие больше реализовывало мелкие партии товаров за наличный расчет, а также рост кредиторской задолженности свидетельствует о более жесткой реализационной политике (предоплата).

Доля дебиторской задолженности в общем объеме текущих активов.

|

|

По данным баланса Останкинского завода бараночных изделий доля дебиторской задолженности в текущих активах составила на начало 1994 года 2.1%, на начало 1995 года 11.3%, на начало 1996 года 4.6%. Эти значения свидетельствуют о том, что в 1995 году предприятие более успешно регулировало свою дебиторскую задолженность, а также то, что текущие активы росли быстрее чем дебиторская задолженность.

Существуют некоторые общие рекомендации, позволяющие управлять дебиторской задолженностью:

- контролировать состояние расчетов с покупателями по отсроченным (просроченным) задолженностям;

- по возможности ориентироваться на большее число покупателей с целью уменьшения риска неуплаты одним или несколькими крупными покупателями;

- следить за соотношением дебиторской и кредиторской задолженности: значительное превышение дебиторской задолженности создает угрозу финансовой устойчивости предприятия и делает необходимым привлечение дополнительных (как правило, дорогостоящих) источников финансирования;

- использовать способ предоставления скидок при досрочной оплате.

Анализ оборачиваемости товарно-материальных запасов.

Оценка оборачиваемости товарно-материальных запасов проводится по каждому их виду (производственные запасы, готовая продукция, товары т.д.). Поскольку производственные запасы учитываются по стоимости их заготовления (приобретения), то для расчета коэффициента оборачиваемости запасов используется не выручка от реализации, а себестоимость реализованной продукции. Для оценки скорости оборота запасов используется формула:

|

|